年末調整と各種控除とは?…年末調整をわかりやすく解説します!

皆さん、今年もやってきましたね。これからのシーズンに向けてやらなくてはならないことが・・・それが年末調整です。年末調整って毎年面倒だな、よくわからないし、やる必要あるのかな?なんて思ったりしていませんか?また、今年初めて年末調整の手続きをしますよ!という方のために、年末調整をわかりやすく解説します。

年末調整って実はありがたい制度で、役割を知っておけば毎年書くときや電子版で入力するときの気持ちが少し変わってきます。

年末調整って何なの?

年末調整は1月から12月までの給与や賞与を合算して、各種控除を差し引いた額を納税する制度。 これをものすごくシンプルに表すと、会社が皆さんの代わりに確定申告をすること!

確定申告ってけっこう面倒だな・・・必要な書類を集めて不備がないように記載して、それを税務署に持っていってなんかやたら長い列に並ばされて提出するという一般的なイメージがありますよね。

電子申告できるっていっても、そもそも何を申告すればいいのかよくわらないし、使い方がわからないっていう場合もあります。

基本的には所得を得る人は、全員確定申告をする必要があるんですよね。 でも会社員の場合は会社がそれを代わりにやってくれる! これって本当にありがたい制度なんです。

これは国の方針になっていて、国としては個人に任せると納税し忘れのリスクがあるから、それなら会社に管理してもらって税金の納付漏れを防ごう、という理由から会社が従業員の代わりに確定申告をすることを義務にしているわけなんです。 国が会社に対して義務化しているということなんです。

会社員であれば毎月の給与から所得税が天引きされていて、これを源泉徴収と言います。この天引きされた所得税が、実は会社が皆さんの予想年収から計算した仮の金額になってるんですね。年末調整した結果、天引きしすぎてたからお金を返すのが「還付金」。逆に、あれ?源泉徴収が少なすぎた…もうちょっと払って!っていうのが「徴収金」や「追徴金」と呼ばれています。

なので、年末調整をただのお金が返ってくるイベント!と思っている人は要注意ですよ。

追加で源泉徴収される要因は主に2つあります。

1つ目は、ボーナス支給額が通常より多い。とても良いことですが、会社の業績が上向きで想定していた額よりボーナス支給があった際、賞与の額によっては追徴される可能性があります。

また転職や人事異動によって、給与が大幅に変動する際も同様です。

2つ目は、扶養家族が減った場合。

扶養家族がいる場合、扶養控除によって納税額が減ります。

配偶者や扶養家族の方が対象者から外れた場合、扶養控除もなくなるので、追徴の可能性があります。

年末調整では各種控除をふまえて正規の所得税の金額を出す!

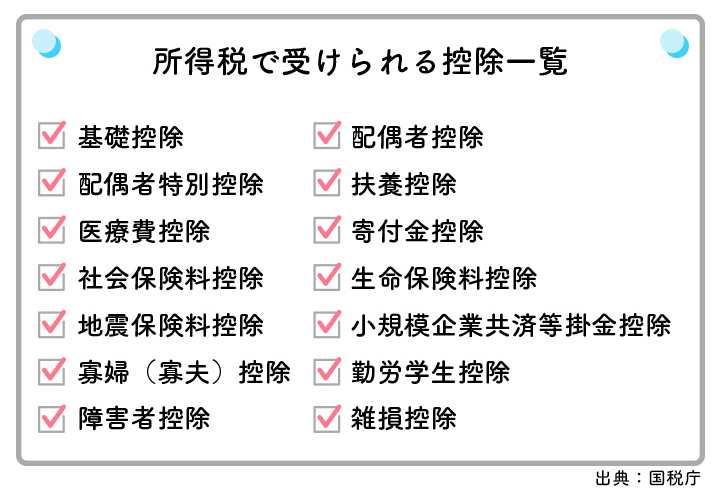

控除というのは所得税などの税金がかからない金額のこと。

この部分の金額は目をつぶっておくよ!と免除してもらえる金額になります。

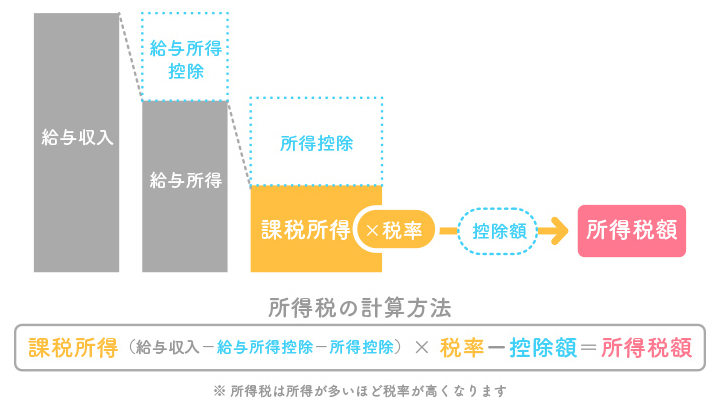

上の図のように所得税の計算は(給与収入ー給与所得控除ー所得控除)ここに税率を掛け算します。所得税には、基礎控除や配偶者特別控除など14種類の控除があり、この控除の中でも多くの方が興味を持たれているのは、「保険料控除」と「小規模企業共済等掛金控除(iDeCo)」ではないでしょうか。

また確定申告では、住宅借入金等特別控除(住宅ローン控除)や医療費控除なども関心が高まっています。

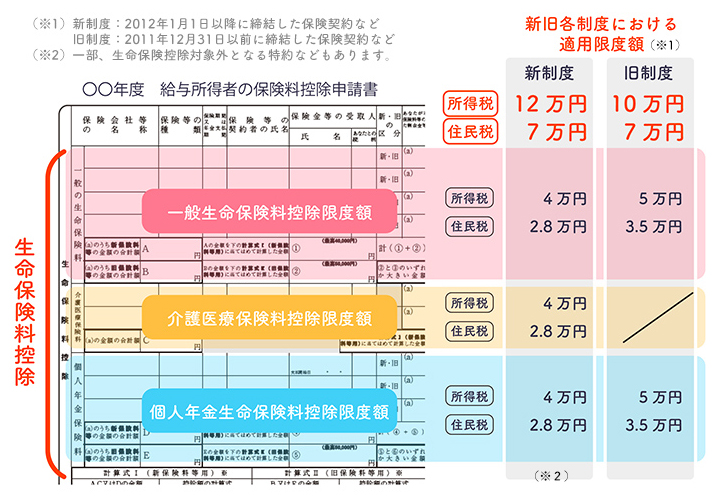

今回は、具体的に生命保険料控除について見ていきましょう。

生命保険料控除、いくら戻ってくるの?

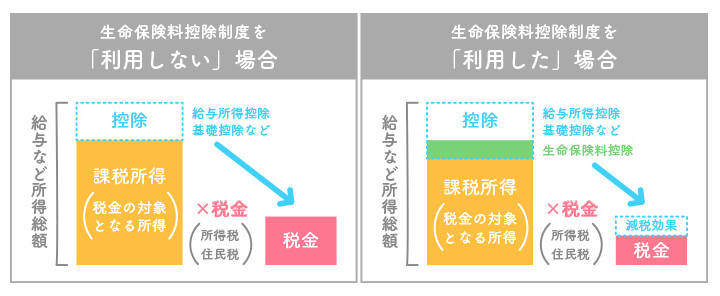

「生命保険料控除」は支払った保険料に応じて、税金が軽減される制度です。支払った保険料の一定額がその年の契約者(保険料を支払う人)の所得から差し引かれます。

上の図のように「生命保険料控除」を利用した場合と利用しない場合だと、課税対象となる税金に違いがあるのがわかると思います。

「生命保険料控除」を利用した場合、所得税と住民税はどれぐらいの節税効果があるんでしょうか。

◆所得税

所得税の税率は、所得が多いほど多くなる超過累進税率を適用して計算します。

税率の説明は割愛しますが、仮に課税所得が400万円の人が、新制度が適応となる一般の生命保険料、医療保険料、個人年金保険料をそれぞれ1年間に8万円を超えて支払ったとします。

この場合、それぞれの控除額は4万円となり、合計12万円の控除になります。

このときに気をつけておきたいのは、12万円が戻ってくるのではないということです。

12万円の控除ということは、「この12万円に対しては所得税をかけないでおきましょう!」ということです。

課税所得400万円の場合、所得税は次のように計算します。

4,000,000×20%-427,500円(所得控除)=372,500円

↓

ここに生命保険料控除が12万円あったとすると、課税所得額が12万円下がりますので388万円になります。

3,880,000×20%-428,500円(所得控除)=348,500円

↓

結果、差額は372,500円ー348,500円=24,000円

つまり年間24,000円の節税になります。

◆住民税

住民税は、

- 均等割・・・各地方自治体で決められた金額

- 所得割・・・個人の所得に対して合計で10%の税率

生命保険料控除が7万円あったとすると、その10%の年間7,000円の節税となります。

所得税と合せて、本来支払うべき税金から合計で年間31,000円の節税となります。

皆さんの加入している保険が、新制度なのか旧制度なのか、どのぐらいの節税効果があるのかお気軽にご相談ください!

ではもっとわかりやすく、具体的な例を見ていきましょう。

例えば、月7,000円の個人年金保険料なら年間支払保険料は84,000円となります。

仮に所得税・住民税の税率が20%の方でしたら、保険料控除の還付金が所得税で4,100円、翌年度支払う住民税が2,800円少なくなります。合計で6,900円の節税効果があります。

年間支払保険料84,000円の約8%に該当する6,900円の節税効果はコストパフォーマンスが高いとも言えます。

これを例えば30年間契約を続けたと考えると、6,900円×30年=207,000円。

これだけの税負担軽減があります。

銀行の金利がほとんどゼロの時代です。

例えば銀行に毎月1万円預けたとしてもここまでのリターンは望むべくもありません。

せっかくの制度なので、この視点も加えて各保険の加入を検討することで、よりパフォーマンスの高い保障設計ができると、私たちは考えています。

その他の控除でパフォーマンスの高い、企業型確定拠出年金(企業型DC)や個人型確定拠出年金(iDeCo)の活用方法についても、ぜひご相談ください!

ご相談はプロにお任せ!保険deあんしん館にご連絡ください。

控除を活用したい・控除の枠を使いたいといった相談がございましたら、お気軽に無料保険相談ショップ「保険deあんしん館」をご利用ください。無料でプロと一緒に確認することができます。

年末調整 おすすめ記事

●年末調整で生命保険料控除をフル活用するポイントとは

●【保険初心者さんのQ&A】年末調整の時、保険の控除ってあるの?

●【保険初心者さんのQ&A】保険料控除って何ですか?

経験豊富なスタッフがあなたにピッタリの保険を、40社以上の保険会社の商品からご提案します。まずはお気軽にご相談ください。